“黑天鵝”和“灰犀牛”在經濟領域是通常成對出現的兩個名詞,“黑天鵝”比喻小概率而影響巨大的事件,而“灰犀牛”則比喻大概率且影響巨大的潛在危機。幾乎所有的“黑天鵝”事件其本質和根源都是“灰犀牛”事件。

對於加密貨幣市場風險的見解,曾經有人問筆者:概率風險已經存在,為什麼投資者對市場風險會視若無睹?比如當下數字貨幣中USDT的瘋狂增發、溢價所存在未知因素,交易所中超發的BTC會不會使交易所成為最後最大的賣盤?

答案其實很簡單,因為投資市場對未爆發的危機普遍抱有樂觀的態度,特別是有關危機早就察覺,而一直討論,但事態出現膠著的情況。若問題沒有惡化,投資者沒有受到嚴重影響,一般不會研究事件的深層次影響,因為大部分加密貨幣投資者只是受近期媒體的話題影響。

數字貨幣及其衍生品市場的興起,讓原來“買買提”的囤幣黨也逐漸加入到受眾高的各種衍生品及理財產品中。

某些衍生產品往往會更注重於平台自身利益的考慮,用高利潤、高回報來吸引用戶,而隱匿一些潛在風險,以此來提升交易量和銷售額。而以互聯網金融理財產品過往經驗來看,這些為了推動自身利益最大化甚至部分互聯網金融企業存在跑路和違約的行為,這導致對方面臨較大的風險。

同樣在當前幣圈的理財產品中,也存在諸如此般的問題。以幣安寶所上線的高年化產品為例,就正在醞釀一隻巨大的灰犀牛。

幣安醞釀巨大理財池 高上限埋下無法兌付的巨雷

今年4月,幣安寶上線了超高年化理財產品,開放7天和30天期的定制化定期理財產品的申購,其中EOS的7天週期的定期理財年化收益為高達6%,30天週期的年化收益高達8%,幣安還打出了“高出市場同類型產品收益200%”為賣點

不僅如此,幣安還提高了用戶理財上限,由市場行情的2個BTC提高到單人5000個BTC,折合4700萬美金的上限。

幣安寶截圖

高年化的理財產品看似穩定,但是數字貨幣的市場從其波動率及風險性來看,遠高於傳統市場,而任何高年化產品事實上都存在到期無法兌付的潛在風險。

如今幣安不惜冒著到期後無法兌付的風險,用高於市場數倍的年化去吸引用戶去幣安寶上存幣,讓不少老韭菜嗅到了一絲危險,是否是幣安的資金鏈已經到了相形見絀的底部才如此急於向用戶籌幣來填補資金空缺?

幣安的資金鍊究竟如何,是否真如宣傳的那樣穩如泰山?這要從幣安的年度收支和投資多維度去剖析。

透過BNB回購數據 揭開虛高年利潤

幣安自2017年成立至今,一直毀譽參半。

BNB作為幣安交易所的平台幣,發行總量2 億枚,其成立時規定:每個季度會將平台當季淨利潤的20%用於回購BNB,回購的BNB 直接銷毀,直至銷毀到總量為1 億個BNB 幣為止。

不可否認BNB的發行初心是為了通過盈利的回購銷毀BNB來刺激幣價的漲幅,輻射每一個幣安投資者,然而現在BNB卻逐漸成為了幣安刷量、公然做假賬欺騙投資者的最好工具。

據幣安官方宣稱,幣安在2019年中盈利可觀,具體明細如下:

收入:

第一季度銷毀829888 等值美元15600000 利潤7800萬美元

第二季度銷毀808,888 等值美元24266400 利潤12133.2萬美元

第三季度銷毀2061888 等值美元36700000 利潤18350萬美元

第四季度銷毀2216888 等值美元38800000 利潤19400萬美元

看著幣安每季度增加的利潤,顯然一副歌舞昇平的盛世景象,盈收每季度攀升,然而事實真是如此嗎?

以2019年第三季度為例,幣安公佈了平台幣BNB的第三季度銷毀記錄:銷毀數量為2061888枚,價值約為3670萬美金,直接反應當季度的盈收為1.835億美元;而第二季度銷毀BNB數量為808888枚,直接反映第二季度的利潤為1.21億美元。

然而這裡面的數據水分極大。

盤點幣安2019年第二季度的交易量為1596.2億美元,而在第三季度中,已然下降至1139.42億美元,下降了高達456.78億美元,交易成交量縮水將近28.62%,而這個數據還是幣安在第三季度的後半段同時開啟了FuturesA和B合約以後的交易成交量以後美化過的數據。

看官看到這裡也應該明白,幣安是如何在第三季度交易量顯著下滑的的情況下,盈收卻超過了第二季度?

除了在BNB的回購數據中打腫臉充胖子造假的飲鴆止渴的方法以外,別無他法。

而幣安的實際盈收、交易量並無幣安外表看起來那麼多的這一點也可以從如今各家交易平台的錢包數量這一點得到印證。截至2020年5月14日,可以看見幣安交易所鏈上錢包的餘額已經跌至第四名,落後第三名OKEx 84630枚,落後第二名Huobi 183245枚,落後第一名Coinbase795399枚。

可以說鏈上錢包的數量是最能真實的反應平台綜合實力的數據之一,可見看似逐季度遞增的回購銷毀數量、季度利潤都沒能挽留住幣安衰落的步伐,早已從2017年的當紅辣子雞跌下神壇,並且遠被前三名甩在了後面。

支出和盈收皆糊塗 上半年投資超過上年利潤的72%

現在我們來算一下幣安2019年的具體支出,在算支出之前先來盤點一下那些年幣安被黑客攻擊的事件。

從2017年成立至今,因安全問題導致毀譽參半,可以說黑客是幣安揮之不去的陰影。

2018年3月,幣安發生了被黑客大規模通過釣魚獲取用戶賬號並試圖盜幣事件;

2018年5月,幣安遭到了大規模的系統性攻擊,黑客從幣安地熱錢包中盜取7000個比特幣;

2018年7月,幣安被黑事件再次上演,幣安被盜上萬個比特幣;

2019年7月,幣安DEX賬戶被人控制,存在裡面的資產不翼而飛。

2019年8月,部分幣安用戶KYC資料被黑客盜取,並在telegram群直播放出。

用一句黑客教誨過的話就是,只要一直盯著,就沒有黑客打不下來的平台。

不怕賊偷最怕賊惦記。從幣安頻發的安全問題時刻表來看,顯然幣安長期以來就是被全球黑客攻擊的目標。而從歷史數據看幣安被盜幣的比特幣就超過20000枚,按照不同時期比特幣的價格,被盜幣的價值已經超過了8億人民幣。

對於用戶來說,對數字貨幣交易所最基本的要求就是要保證用戶資產的安全。交易所的每一次宕機、丟幣,都會讓用戶產生恐慌。而在曾經的數字貨幣交易所FCoin跑路之後,圈內對中心化交易所的信任便更加脆弱,頻繁的暫停交易恐致用戶對交易所失去信心

如果說幣安的2019年的盈收尚且是一本糊塗賬,那麼2019年至今的支出更是糊塗。

首先,2019年幣安被盜的比特幣幣將近20000枚,超過8億人民幣,而在2019年幣安還收購了印度WazirX,並與WazirX聯合設立了5000萬美元(接近3億5人民幣)的印度區塊鏈發展基金,此為幣安還在2019年做了一個行業內公認的虧本買賣——收購JEX,據傳JEX至今未實現正收益;

而在2020年,幣安同樣夢幻開局,首先斥巨資4億美金,超過28億人民幣收購了CMC;其次,幣安投資印度尼西亞首家合規加密資產交易平台Tokocrypto。結合其他2019年、2020年的投資和不可抗力的損失,幣安在不到一年半的支出已然超過50億人民幣,將近7億美金,這是一個步伐非常大的商業擴張的節奏。

幣安CEO趙長鵬在前段時間豪言,幣安每年將利潤的25%用於擴張和收購。

可根據幣安官方給出的數據,幣安在2019年利潤約為5.5 億美元左右,2019年的不可抗力支出(盜幣)加上投資也超過了2億美金,將近為2019年年利潤的36 %,遠遠超過了所謂的“25%用於投資和擴張”的這個數據;而2020年尚未過去一半,幣安的投資已經超過了4億美金,占到了上一年幣安年利潤的72 %。

那麼趙長鵬究竟是如何未卜先知今年2020年幣安的年利潤能超過16億美金?還是早已知會財務部如何在Q2、Q3、Q4季度,分別“做”一個漂亮的以8結尾的BNB回購數據,做一個比2019年水分更大、更好看的數據出來,來彌補這些因急劇擴張的財務風險導致的難看賬面?

急劇擴張後遺留財務風險 拆東牆補西牆欲填補虧空

急劇的擴張背後必然留下財務風險。

當前加密貨幣市場面臨著周期性的動態調整以及總體用戶體量、現貨交易量走勢趨於下行的兩大挑戰。在2017年牛市短暫退潮,新牛市從未到來過之際,幣安這兩年似乎陷入了希望通過擴張轉而尋求新機遇、拓寬盈利渠道的死胡同。從歷史的眼光看,任何公司在急劇擴張的背後留下的財務風險不勝枚舉,而在加密貨幣中,這些風險又進一步迭代為平台安全風險、流動性風險、投資風險和經營風險。

而加密貨幣給交易所帶來的財務風險又表現出多樣性和動態性,諸如:穿倉導致保證金不夠、極端大行情下高槓桿盈利單無法兌付、去其他平台套保卻遭遇拔網線。

不幸的是,這些多樣性的風險都被幣安撞上了。

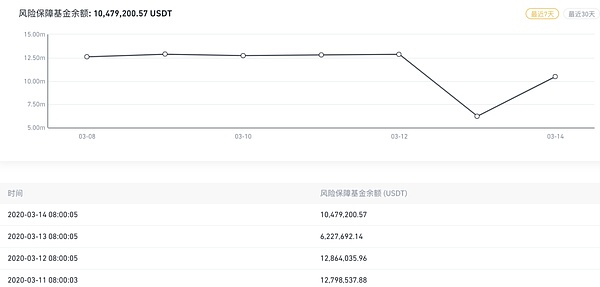

讓我們來回憶今年2020年3月12日的極端行情,比特幣價格一度跌破4000美金,永續合約方面,BitMex插針至3596美金,幣安3621.1美金。幣安的風險保證金錢包上的比特幣數量也發生異動,數量一度銳減。當天幣安全天流入13549.53BTC,流出21482.54BTC,淨流出高達7933BTC,幣安熱錢包一度由於階段性用戶大量提幣出現了僅剩22枚比特幣的少有場面。

幣安風險保障基金截圖

眾所周知,幣安合約使用的是ADL自動減倉機制,俗稱“盈利減倉”機制。這種機制的盈利規則是將會對持有反方向倉位的投資者進行減倉,減倉的先後順序將根據槓桿和盈利比率決定,當風險準備金不足以分攤穿倉時,會觸發自動減倉策略,通過對平台上收益率和有效槓桿計算出ADL排名,交易策略激進(槓桿高)且盈利最多的訂單將被ADL序列優先標記,被標記盈虧排名靠前的訂單將被平台進行自動減倉。

簡單來講,就是你可以虧得分文不剩,但是不能賺的盆滿缽滿。

而即使使用了ADL自動減倉機制,幣安的風險準備金餘額在3月12日當天仍舊見底,並且伴隨著大規模穿倉,空頭和多頭的數量發生了極度傾斜,幣安上發生了“中行原油寶”事件,多頭在想平掉多單的時候發現沒有人接多單,而空頭在平倉的時候,巨額利潤無法兌付,這導致幣安在自動減倉一部分ADL名單上的空單盈利單以外,還需要自掏腰包賠付這些空頭盈利。

可以說僅3月12日一個交易日,幣安鎩羽而歸,損失慘重。

USDT負溢價的背後 78.9%的增發USDT最終流入幣安

經3月12日加密貨幣市場暴跌以來,USDT的發行方,常被大家戲稱為“幣圈美聯儲”的Tether,便開始大水漫灌式地增發USDT。

從3 月12 至今,增發總量累計42.49 億(含已授權未發行),其中4月、5月開始以在波場上增發USDT為主,5月以來所有的增發USDT均在波場上發行。

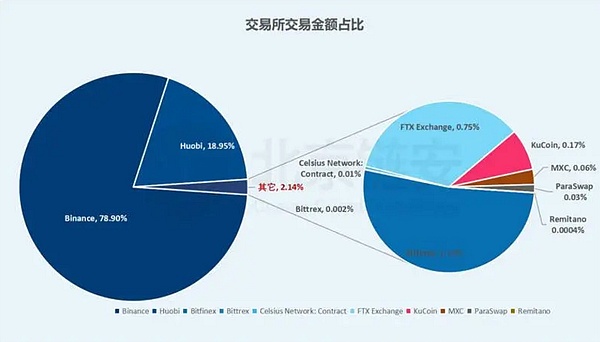

據Tokenview 數據分析,大部分增發的USDT 最終都會流入火幣、幣安以及Bitfinex 為首的交易所,根據北京鏈安對三、四月份增發的ERC20 USDT 流向的追踪,發現增發的大部分ERC20 USDT 都流向了幣安和火幣。以4 月數據為例,4 月份增發的ERC20 USDT 中的97.85% 流入幣安和火幣流入(其中幣安占到78.9%)。

幣安注水式在波場上印錢,也再一次印證了幣安的投資大幅超過預期,造成了回款壓力和財務風險,資金缺口巨大,必然需要印更多的錢出來。

幣安真的不會動你賬戶裡的幣嗎?

幣安今年還被爆出了挪用用戶的數字貨幣進行投票。

事情的簡單經過是:STEEMIT的見證人節點們聯名要軟分叉STEEM鏈,打算直接把孫宇晨手裡的幣凍結。然而幣安竟然使用了用存儲在交易所裡的幣去投票,罷免掉了其他的見證人。令人難以接受的是,幣安甚至還關閉了STEEMIT提現功能。這樣隨意挪動用戶賬戶內的幣,真是令用戶心寒!

從目前幣安在幣安寶上籌集巨額的幣、大量在波場上增發的USDT、挪用用戶資產等種種跡象可以看出,幣安已經疑似出現資金鍊斷裂的問題,隨著時間的推移,幣安的資金問題的真相一定會被更多人挖掘。

有人認為,自從FCoin坍塌之後,不少交易所就開始跟著出現問題,或許是FCoin催生的交易所安全蝴蝶效應。

市場上更有一句話:幣安維護,大餅必跌。幣安的被盜過億金額比特幣、頂著風險開通P2P籌幣、盲目極具擴張、挪用用戶資產、掏腰包賠付巨額盈利單等事件,都是一個幣圈未來一個風險無法預估的可見灰犀牛正在逐漸醞釀的過程。

如今的加密貨幣市場一體化的背景下,如果有一天由幣安所造成的“灰犀牛”事件真的來了,將給幣圈造成不亞於當年門頭溝事件的巨大打擊,甚至其影響更深遠。

幣安的所作所為值得市場上的每一位投資者和從業者警惕和深思。

來源:金色財經/ 文章作者: : 北緯31度

更多文章:幣區

聲明:本文為作者獨立觀點,不代表幣區立場,且不構成投資建議。部分內容參照網絡信息,無法保證正確性,請謹慎對待。

留言列表

留言列表