自今年3月初以來,美聯儲(Federal Reserve)已將利率降至零,重啟量化寬鬆(QE),並推出了2萬億的刺激計劃和2.3萬億美元的貸款計劃,導緻美國財政開支猛增。

根據美國預計,數万億美元的經濟刺激計劃,很可能會使得美國財政狀況再次惡化,赤字水平或將達到創紀錄3.7萬億美元,較去年翻了兩番。而為繼續維持巨額的財政支出,美國不得不借助美元霸權,瘋狂發行美債,獲得資金來幫助美國企業渡過難關,進而提振美國經濟。

根據美國經濟刺激方案的規模可以看出,美國今年的舉債總額將會是一個驚人的數字。果不其然,據美國財政部周一預測,美國將在第二季度淨發行2.999萬億美元適銷國債,這一數字較2月的預測值高了3.055萬億美元。

雖然這對全球經濟是一個不小的打擊,但對於密碼界的許多人變得非常興奮,聲稱零利率將促使投資者轉向數字貨幣。但量化寬鬆對比特幣的未來究竟意味著什麼?

量化寬鬆的目標是降低信貸成本,推動落後的經濟。這在過去是相當有效的,並將是中央銀行對抗冠狀病毒衰退的最有力武器。

然而,很多人在加密空間中不公正地詆毀QE。他們對量化寬鬆是如何運作的,以及它將如何影響比特幣和其他資產的看法非常簡單。

密碼愛好者的普遍看法可以這樣總結:邪惡的央行將印製大量鈔票,讓法定貨幣變得毫無價值。所有人最終都會看到,法定貨幣是一個謊言,並轉向比特幣——唯一有實際價值的資產。大規模存貯即將到來!

但是,這種樂觀的願景與現實相比如何呢?量化寬鬆和零利率真的會導致投資者拋棄法定貨幣,轉向加密貨幣嗎?要理解這一點,我們首先需要回顧一下這種貨幣政策是如何運作的。

為什麼要使用量化寬鬆政策?

當經濟形勢惡化時,央行需要給它一個推力——刺激企業生產和僱傭工人,刺激人們消費和買房……等等。一種方法是降低借貸成本。

問題在於,在經濟衰退期間,銀行不會自行降低貸款利率。中央銀行需要向銀行提供更多的資源,以便它們可以發放更多的貸款,同時降低利率以使這些貸款可以負擔。

為此,中央銀行首先創造更多的貨幣。當我們說美聯儲“印鈔”更多錢時,我們並不是說要在印刷機上製作實際的紙質鈔票。美聯儲和其他中央銀行擁有一種憑空產生電子貨幣的機制。

早在3月底,為了避免出現經濟衰退,美聯儲將繼續通過購買美債和抵押貸款的方式來支持證券,並且不設上限。這也意味著,美國要開啟瘋狂印鈔模式,不考慮其他國家的利益,這是在赤裸裸地收割全球財富。

其中,瑞士就中招了,巨虧近3000億元。根據瑞士央行發布的數據顯示,一季度虧了393.4億美元,相當於2775億元,這是該行成立以來虧損最嚴重的一季度,實際虧損額比預期的300億瑞郎高出了三分之一。

與此同時,美國還跟9個國家達成短期6個月的貨幣互換協議,為對方提供美元援助,其中有600億美元規模是跟韓國、新加坡、瑞典、澳大利亞、巴西、墨西哥簽訂的,跟新西蘭、挪威、丹麥簽訂了300億美元。但是,對於那些經濟實力比較弱的經濟體而言,就要為美國這些舉動默默“買單”。

對此,日本的媒體認為,美國的印鈔行為是將危機轉嫁給亞洲的5個國家,包括印尼、菲律賓、印度、馬來西亞、泰國,它們需要面臨巨大的壓力,對美元匯率出現大幅下跌,創下了歷史新低。

儘管如此,近段時間還有不少國家在增持美債,日本在2月份是增持了566億美元,英國增持了304.55億美元,法國和印度都增持了130多億美元,主要的原因還是因為美債的收益率高。

利率如何降至零以下?

接下來,中央銀行開始從銀行購買證券,通常是政府債券或抵押支持證券。中央銀行對債券的需求推高了其價格。但是,每張債券的名義利率保持不變,因此實際收益率下降。

如果美聯儲繼續購買債券,它們將變得非常昂貴,以致其實際利率將達到零。除此之外,它將變為負面。丹麥,瑞士,日本和歐洲中央銀行的利率已經低於零。

零利率會對全球經濟造成怎樣的影響呢?由於美聯儲的干預,銀行現在有更多的錢可以貸給企業和個人。經濟中的貨幣供應擴張。

國債的利率把其他所有利率都拉在後面。銀行不以零利率放貸,因為他們仍然需要盈利,但他們必須降低商業貸款、抵押貸款、信用卡利率等等的利率。這種廣泛存在的廉價資金應該會刺激經濟。

量化寬鬆的另一個積極結果是國家貨幣失去了一些價值。這將使該國的產品在國際市場上變得更便宜,並將導致出口增長。

量化寬鬆可能帶來的負面影響是,貨幣可能會喪失部分購買力。隨著人們購買更多的商品,通貨膨脹將會加劇。然而,在2008年的危機中,美聯儲1萬億美元的量化寬鬆計劃並沒有導致物價上漲。一般來說,零利率和通貨膨脹是一個有爭議的話題。

零利率時代的投資方向

現在讓我們從投資者的角度來看一下這種情況。以下是你目前的主要選擇。

債券:非常安全,但你不會得到任何利息;

銀行存款安全,但就像債券一樣,你什麼也賺不到;

黃金——相當安全,將增長5-6%。然而,購買和儲存黃金的成本很高

商品:石油、工業金屬等。在目前的動盪形勢下,這顯然是一個有風險的選擇,但回報可能相當可觀;

比特幣:波動風險極高,但一年的比特幣投資回報率可以超過+50%;

穩定幣:存錢的好方法,但不是賺錢的好方法。

在危機時期你會把錢放在哪裡?答案取決於你對風險的偏好。在各種類型的投資者中,只有少數人會被比特幣潛在的高回報所激勵,從而進行大規模投資。

規避風險型投資:這些投資者仍然會購買黃金、債券和藍籌股。他們充分意識到,比特幣的回報率可能非常高。即便如此,他們也不會轉向可能在一天內貶值40%的加密貨幣。無論一些密碼鼓吹者可能會說什麼,比特幣都不是一種好的對沖資產。

風險承受能力中等型投資:他們可能會把一部分錢投入比特幣。其餘的將投入風險較小的資產,一旦經濟復甦,這些資產將迅速增長。比如鈀,在2019年2月至2020年2月期間,鈀價上漲了90%。

對風險的高度興趣和對加密技術的熟悉的投資者:他們已經擁有比特幣,今年將會繼續購買更多比特幣。那些準備冒更多風險的人可能會加入一個加密貸款平台,從他們的存款中賺取額外的比特幣利率。不過,這些投資者無論如何都會購買BTC。

對風險的高胃口和不熟悉加密技術的投資者:這些投資者現在正在研究比特幣,可能會受到5月份減半後比特幣價格樂觀預期的吸引。這是大部分新投資的來源。

投資者真的會轉向比特幣嗎?

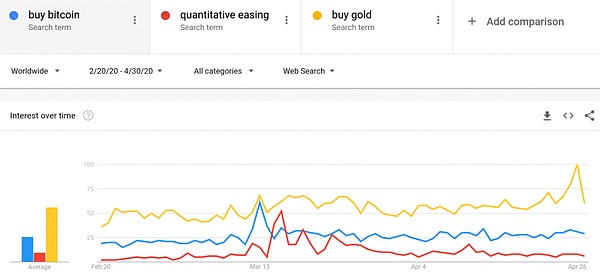

有多少人會因為量化寬鬆政策和低利率而購買比特幣?也許沒有密碼愛好者想的那麼多。這張來自谷歌Trends的圖表顯示了全球谷歌搜索“購買比特幣”、“購買黃金”和“量化寬鬆”的相對數量。

來源:谷歌趨勢

正如你所看到的,隨著冠狀病毒疫情蔓延到歐洲和美國,購買黃金和BTC的興趣在3月份開始增長。3月15日,美聯儲將銀行貸款利率下調至接近零的水平,量化寬鬆的利率峰值出現回落。3月19日(英國央行宣布量化寬鬆)和3月23日(美聯儲進一步措施)出現了較小的峰值。

購買比特幣的興趣與QE的搜索結果並不一致,但與“購買黃金”的搜索結果基本一致。當下,人們對比特幣的興趣仍遠遠低於黃金。事實上,比特幣搜索量與黃金搜索量達到同等水平的唯一一次是比特幣交易所(BTC)在比特幣清算危機後跌破5000美元。

從這些數據中我們可以得出什麼結論?隨著新的量化寬鬆政策出台,越來越多的人開始考慮如何購買比特幣。但對購買黃金感興趣的投資者要多得多。顯然,目前對安全的渴望比快速獲利的渴望更強烈。

接受加密支付的企業的行為證實了這種對風險的厭惡。例如,在全球支付提供商Cryptoprocessing.com的220多個客戶中,超過一半的客戶選擇立即將他們的加密收入轉換成法定收入,而不是存儲在BTC中。相反,許多公司根本不想把比特幣留在賬上,儘管它可能帶來收益。

比特幣上漲在內力而非外力

今年比特幣的價格會上漲嗎?是的,最有可能。但零利率和量化寬鬆會導致投資者大規模逃離傳統市場,進入加密市場嗎?不是真的。

顯然,今年將出現大規模的投資資本再分配。資金將從股票、石油和債券中流出,但只有一小部分將流入比特幣,至少在未來三四個月內是如此。目前的焦慮氣氛不利於高風險投資——我們都知道比特幣的風險有多大。

如果BTC能在減半後堅持下去,就有機會贏得投資者的信任。但如果它在這一過程中出現新的暴跌(這很容易發生),追逐利潤的投資者就更有可能買入增長型大宗商品,比如稀有金屬。

今年比特幣的表現仍可能超過大多數傳統資產。但這將得益於經濟減半和其它內部因素的積極影響,而非量化寬鬆、零利率或冠狀病毒等因素。

本文來源:金色財經/ 文章作者:內參君

更多文章:幣區

聲明:本文為作者獨立觀點,不代表幣區立場,且不構成投資建議。部分內容參照網絡信息,無法保證正確性,請謹慎對待。

留言列表

留言列表